중국의 저가 밀어내기 공세로 국내 기업의 피해가 현실화되고 있는 시점에서 중국내 재고물량이 다시 증가세를 보여 현재 국면이 장기화될 수 있다는 주장이 제기됐다.

대한상공회의소(회장 최태원)는 6일 ‘중국산 저가 공세가 국내 제조업에 미치는 영향’ 자료를 발표하고 중국기업들이 저가공세에 나서는 주된 원인인 중국내 완제품 재고율이 올해 들어 다시 높아지고 있는 점을 지적했다.

또 중국 내수경기의 회복이 지연되는 상황에서 완제품 재고가 늘어나면 현재와 같은 ‘밀어내기 식’ 저가공세가 상당기간 지속될 수 있다고 우려했다.

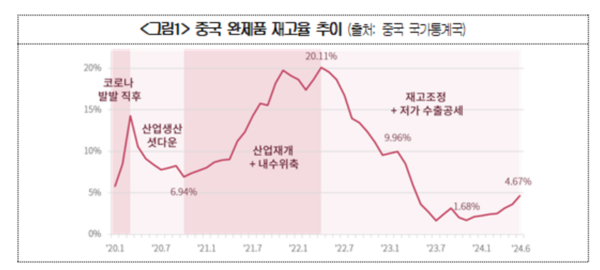

중국 국가통계국에 따르면, 중국의 완제품 재고율은 코로나 기간 소비 및 부동산 경기의 역대급 침체로 인해 2020년 10월 6.94%에서 2022년 4월 20.11%로 급상승했다. 이후 중국기업들은 과잉생산 된 재고를 해외에 저가로 수출하며 처분하기 시작했고, 이에 따라 재고율은 2023년 11월 1.68%까지 떨어졌다. 그러나 중국이 좀처럼 경기 둔화세를 벗어나지 못하면서 최근 완제품 재고는 2024년 6월 4.67%로 다시 쌓이고 있다.

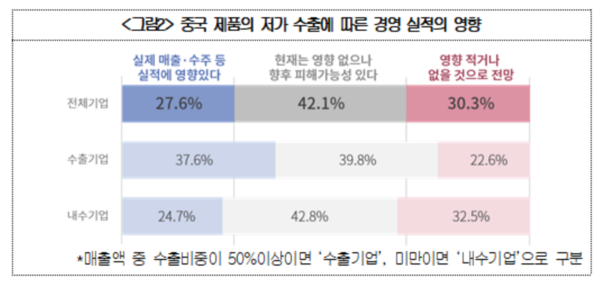

중국의 저가 공세는 이미 국내 기업 실적에 영향을 주고 있었다. 대한상의가 전국 제조기업 2228개사를 대상으로 조사한 결과에 따르면, 응답기업의 27.6%가 중국제품의 저가 수출로 인해 “실제 매출·수주 등에 영향이 있다”고 답했고, 42.1%는 “현재까지는 영향 없으나 향후 피해가능성이 있다”며 우려를 나타냈다.

중국기업의 저가공세에 따른 피해는 국내 내수시장보다 해외 수출시장에서 더 많이 발생하고 있었다. 수출기업의 37.6%가 ‘실적에 영향이 있다’고 답해 같은 응답을 선택한 내수기업의 응답비중(24.7%)을 크게 앞섰다.

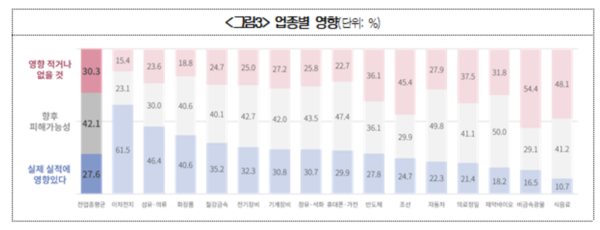

업종별로도 명암이 엇갈렸다. 특히 전기차 수요 감소로 어려움을 겪고 있는 배터리 기업들이 중국 저가공세로 이중고를 겪고 있었다.

업종별로 ‘이미 경영 실적에 영향이 있다’고 응답한 비중을 살펴보면 이차전지(61.5%) 업종의 비중이 월등히 높게 나타났으며, 섬유·의류(46.4%), 화장품(40.6%), 철강금속(35.2%), 전기장비(32.3%) 등도 전업종 평균(27.6%)보다 높은 비중을 보였다.

이에 반해, 자동차(22.3%), 의료정밀(21.4%), 제약·바이오(18.2%), 비금속광물(16.5%), 식음료(10.7%) 등은 저가공세의 피해 영향이 상대적으로 낮은 업종인 것으로 조사됐다.

저가공세로 우리 기업들이 겪고 있는 피해는 ‘판매단가 하락’과 ‘내수시장 거래 감소’가 가장 많았다.

‘이미 실적에 영향 있다’와 ‘향후 피해가능성 있다’고 응답한 기업을 대상으로 피해의 유형을 조사한 결과, 52.4%의 기업이 ‘판매단가 하락’을 꼽아 절반이 넘었고, ‘내수시장 거래 감소’를 지목한 기업도 46.2%로 적지 않았다. 이밖에도 ‘해외 수출시장 판매 감소’(23.2%), ‘중국시장으로의 수출 감소’(13.7%), ‘실적부진으로 사업 축소 및 중단’(10.1%) 등의 피해도 발생했다.

중국의 추가적인 저가·물량 공세에 대응하기 위한 전략 여부에 대해서는 기업 46.9%가 ‘고부가 제품 개발 등 품질향상’을 꼽았다. 이어 ‘제품 다변화 등 시장저변 확대’(32.4%), ‘신규 수출시장 개척 및 공략’(25.1%), ‘인건비 등 비용절감’(21.0%), ‘현지생산 등 가격경쟁력 확보’(16.1%) 등을 차례로 답했다. ‘대응전략이 없다’는 기업은 14.2% 였다.

한편 국내 기업들이 기술력과 품질을 통해 저가공세에 대비하고 있지만 중국의 기술추격이 가속화되면서 수년 내에 기술력도 추월될 수 있다는 조사결과도 나왔다.

최근 5년간 중국 경쟁기업과의 기술력 및 품질경쟁력 차이를 묻는 질문에 대해 ‘계속 우위에 있다’고 응답한 기업은 26.2%에 그쳤고, ‘우위에 있으나 기술격차가 축소됐다’는 응답이 47.3%로 2배 가까이 많았다. ‘비슷한 수준까지 추격당했다’고 응답한 기업도 22.5%로 적지 않았고, 이미 ‘중국기업에 추월당했다’(3.0%)는 응답도 있었다.

기술력에서 우위에 있는 기업들도 중국의 기술 추격에 대해 우려하는 모습을 보였다.

해당 기업들에게 향후 중국기업의 추월시점 전망을 물어본 결과, ‘4~5년 이내’라고 응답한 기업이 39.5%로 가장 많았고, ‘2~3년 이내’를 꼽은 기업이 28.7%로 그 뒤를 이었다. ‘1년 이내’라고 응답한 기업까지 합하면 응답기업의 73.3%가 “5년 이내에 중국기업이 기술력에서도 앞설 것”으로 예상했다.

국내 기업들은 중국의 저가공세 장기화에 대응하기 위해 필요한 지원정책으로 ‘국내산업 보호조치 강구’(37.4%)를 꼽았다. 이어 ‘연구개발(R&D) 지원 확대’(25.1%), ‘신규시장 개척 지원’(15.9%), ‘무역금융 지원 확대’(12.5%), ‘FTA 활용 지원’(6.3%) 등이 뒤를 이었다.

강석구 대한상의 조사본부장은 “우리기업이 해외수입품에 대해 신청한 반덤핑 제소 건수가 통상 연간 5~8건인데 비해 올해는 상반기에만 6건이 신청됐다”며 “글로벌 통상 분쟁이 갈수록 확대되는 상황에서 정부의 대응기조도 달라져야 한다”고 밝혔다.